상속세 면제 한도/세율/계산 방법 꼭 확인하세요!

- 꿀정보

- 2023. 4. 11.

상속세는 재산을 상속하는 자가 사망할 경우 상속자격이 있는 자들에게 재산이 귀속될 때 국가에 납부해야 하는 세금입니다. 오늘 포스팅에서는 절세에 굉장히 중요한 상속세 면제 한도와 예시를 통해 상속세 계산 방법까지 확인해 볼 테니 꼭 읽어보시기 바라겠습니다.

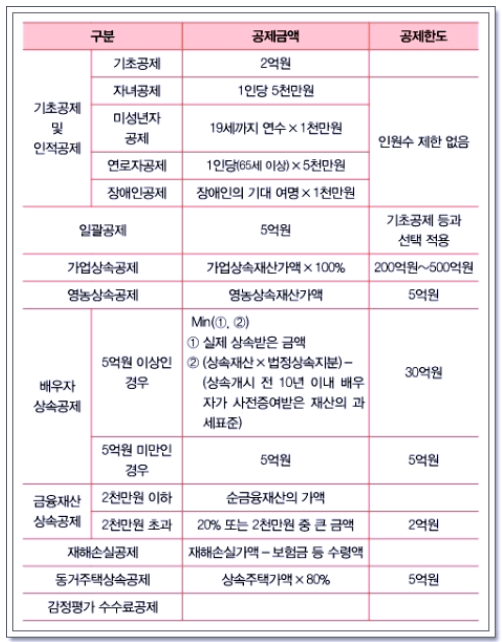

상속세 면제 한도 확인하기

상속세는 상속유형과 상속인의 자격에 따라 면제한도가 다르게 적용됩니다. 따라서 같은 상속건이라도 어떻게 누구에게 상속되느냐에 따라 상속세가 하늘과 땅 차이기 때문에 반드시 해당 내용을 숙지하고 전략적으로 대응하셔야 합니다. 상속세 폭탄을 피하기 위해서는 상속세 공제금액을 최대한 활용하여 상속세 면제를 받는 것이 가장 중요합니다. 아래 표만 봐서는 계산하기 어려우실 것 같아서 아래 예시를 통해 계산을 해놓았으니 참고하시면 이해가 빠르실 겁니다.

상속세 세율

상속세는 증여세율과 동일합니다. 차이가 있다면 상속세는 상속되는 총금액을 기준으로 세금이 부과되며 증여세는 증여받는 각각의 개인별로 세금이 부과됩니다. 상속세와 증여세 세율은 아래와 같습니다.

- 1억 원 이하 : 10%

- 5억 원 이하 : 20% (누진공제 : 1천만 원)

- 10억 원 이하 : 30% (누진공제 : 6천만 원)

- 30억 원 이하 : 40% (누진공제 1억 6천만 원)

- 30억 원 초과 : 50% (누진공제 4억 6천만 원)

상속세 계산방법

상속세에 대한 여러분의 이해를 돕기 위해 예시를 통해 설명드리겠습니다.

20억 아파트를 상속받는 경우

1. 배우자에게만 상속한 경우(자녀가 없는 경우) : 상속세는 0원이다.

상속금액이 배우자 공제 최대금액 30억 원 미만이기 때문이다.

2. 배우자에게만 상속한 경우(자녀가 있는 경우) : 상속세는 5천만 원이다.

배우자와 자녀의 상속비율은 1.5:1이므로 배우자의 법정상속한도는 12억이다.

즉 배우자는 12억만 공제를 받을 수 있고 일괄공제 5억 원을 더해 총 17억을 공제받을 수 있다.

(20-12-5) x 20% - 1천만 원(누진공제) = 5천만 원

3. 자녀에게 상속한 경우(배우자도 사망) : 상속세는 4억 4천만 원이다.

배우자가 사망했기에 배우자 일괄공제가 불가하기에 자녀 일괄공제 5억만 적용할 수 있다.

(20억-5억) x 30% - 1억 6천만 원(누진공제) = 4억 4천만 원

4. 자녀에게 상속한 경우(배우자 생존) : 상속세는 2억 4천만 원이다.

배우자, 자녀 일괄공제 각각 5억 원을 합한 10억 공제를 적용할 수 있다.

(20-10억) x 30% - 6천만 원(누진공제) = 2억 4천만 원

5. 자녀와 배우자에게 10억씩 상속한 경우 : 9천만 원

배우자 공제 10억과 자녀 일괄공제 5억 원을 합한 15억을 공제받을 수 있다.

(20-10-5) x 20% - 1천만 원(누진공제) = 9천만 원

같은 금액을 상속한다고 하더라도 상속세는 케이스별로 0원에서 4억 4천만 원까지 증가할 수 있으니 상속세 문제는 반드시 계획적이고 전략적으로 접근해야 합니다.

오늘은 상속세 면제 한도와 세율, 계산방법까지 모두 알아보았습니다. 대한민국은 상속세를 통해 부의 재분배를 시도하는 나라이기 때문에 상속세율이 매우 높은 편입니다. 상속받는 분들은 부모님들이 피땀 흘려 만들어 놓은 재산을 국가에서 강제로 회수해 가는 상속세가 불만일 수도 있겠지만 사회를 위한 기부라고 생각하시면 좋지 않을까 생각합니다.

아래 다양한 주제의 흥미로운 포스팅이 많이 있으니 둘러보고 좋은 정보 많이 얻어가시길 바랍니다.

'꿀정보' 카테고리의 다른 글

| 유튜브 밴스드 막힘 / 리밴스드 설치 방법 (0) | 2023.04.29 |

|---|---|

| 삼천리도시가스 고객센터 이용안내(전화번호, 운영시간, ARS코드) (0) | 2023.04.11 |

| 물피도주 처벌 수위 및 합의금 액수 정리 (0) | 2023.04.10 |

| 토스 후불결제 사용처, 연체, 현금화까지 총 정리 (0) | 2023.04.10 |

| 하나은행 통장사본 출력 방법(모바일 하나원큐 앱, PC 인터넷 뱅킹) (0) | 2023.04.10 |